Darování 250 € znamená odpočet 80 %

Daňové výhody pro dary

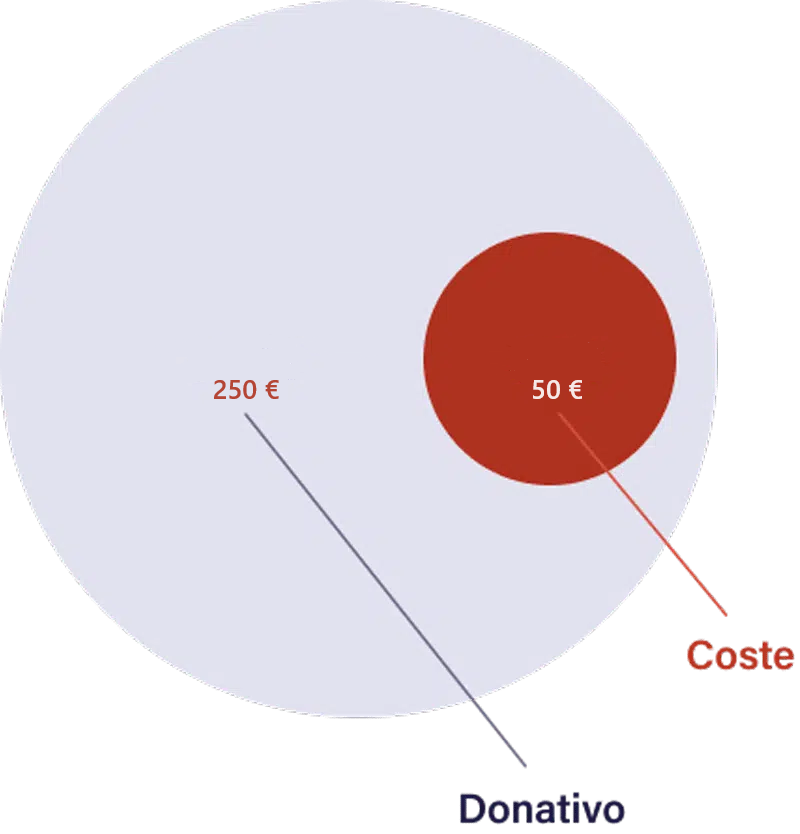

Zákonným dekretem 6/2023 ze dne 19. prosince, který aktualizuje zákon o mecenášství, se soukromé dary zvyšují na 250 € s odpočtem v přiznání k dani z příjmu ve výši 80 %. Jinými slovy, když darujete 20,84 €/měsíc nebo 250 €/rok, dostanete v daních zpět 200 €. Za pouhých 50 € ročně můžete pomoci studentům (seminaristům, kněžím a řeholníkům) pokračovat ve formaci, aby žádné povolání nezaniklo.

Spočítejte si daňovou uznatelnost svých darů: