第19条 個人所得税の納税義務の控除

1. 個人所得税の納税者は、本法第18条の規定に従って決定された控除権のあるすべての寄付、贈与および寄附に対応する控除基準に次の尺度を適用した結果を、その総税額から控除する権利を有する。

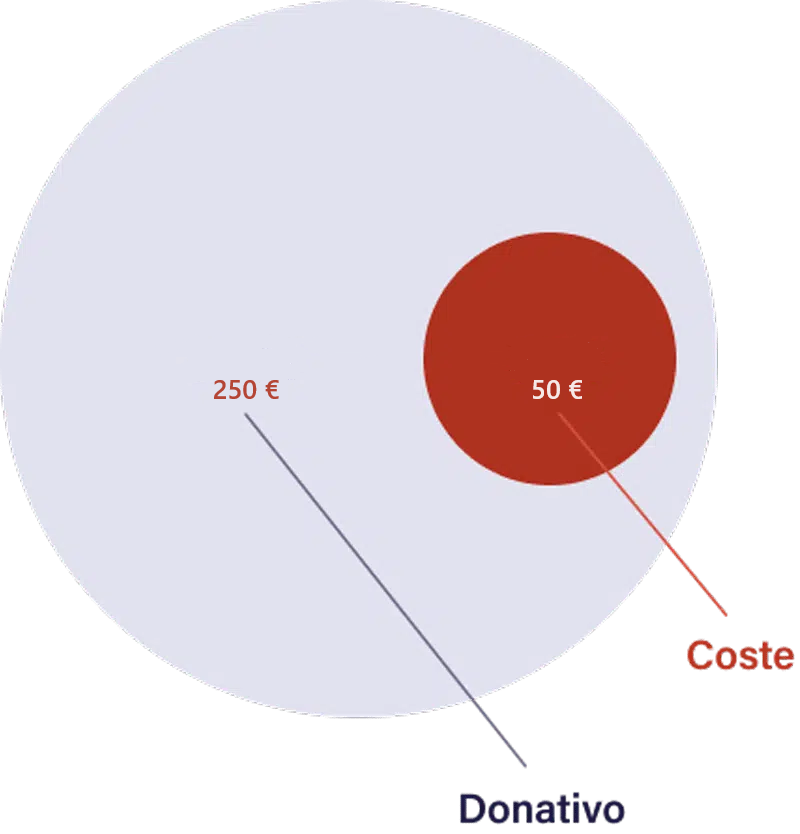

250ユーロまでの基礎控除は、控除率80 %です。

残りの控除基準 - 40 %

直前の2つの課税期間において、同一法人に対する寄付金、贈与、または控除権付寄付金が、それぞれ前年度と同額またはそれ以上の金額で行われた場合、同一法人に対する控除額が250ユーロを超える場合に適用される控除率は45%です。

2. この控除額の基準は、個人所得税に関する法律35/2006(11月28日)および法人所得税、非居住者所得税、富裕税に関する法律の一部改正の第69条第1項に規定される限度額で計算されます。

第20条 法人税の納税義務の免除

1. 法人所得税の納税者は、総支払税額から、法人所得税に関する 1995 年 12 月 27 日付法律第 43 号の第 6 章第 2、3、4 項に規定される控除および手当を差し引いた金額から、第 18 条の規定に従って決定した控除基準の 35%を控除する権利を有する。 控除しなかった課税期間に対応する金額は、翌年以降 10 年間で終わる課税期間の申告に適用できるものとする。直前の2つの課税期間において、同一法人のために、それぞれ前課税期間と同額以上の寄付、贈与、控除権付き寄付が行われた場合、同一法人のために控除ベースに適用される控除率は40%とする。

2. この控除額の根拠は、課税期間の課税標準額の10%を超えることはできません。この限度額を超えた金額は、翌年以降10年間に終了する課税期間に適用することができます。