Artikel 19. Fradrag for personlig indkomstskattepligt

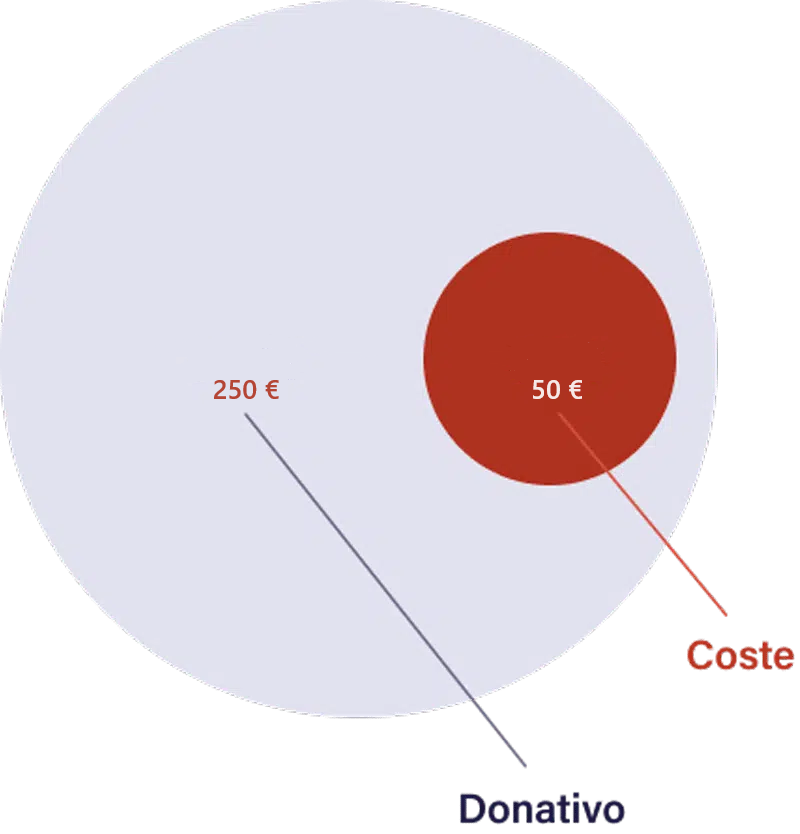

1. Skatteydere af personlig indkomst har ret til at fratrække fra deres bruttoskattepligt resultatet af anvendelsen af følgende skala på det fradragsgrundlag, der svarer til alle donationer, gaver og bidrag med ret til fradrag, der er fastsat i overensstemmelse med bestemmelserne i artikel 18 i denne lov:

Bundfradrag for et beløb op til 250 Euro har en fradragsprocent - 80 %.

Resterende grundlag for fradrag - 40 %

Hvis der i de to umiddelbart forudgående skatteperioder er foretaget donationer, gaver eller bidrag med fradragsret til fordel for den samme enhed for et beløb, der i hver af dem er lig med eller større end det foregående år, skal den fradragsprocent, der gælder for grundlaget for fradraget til fordel for den samme enhed, der overstiger 250 euro, være 45 procent.

2. Grundlaget for dette fradrag beregnes med henblik på den grænse, der er fastsat i artikel 69, stk. 1, i lov nr. 35/2006 af 28. november 2006 om indkomstskat for fysiske personer og om delvis ændring af lovene om selskabsskat, indkomstskat for ikke-residente personer og formueskat.

Artikel 20. Fradrag for selskabsskattepligt

1. Selskabsskatteydere har ret til at fratrække 35 % af det fradragsgrundlag, der er fastsat i overensstemmelse med bestemmelserne i artikel 18, fra den skyldige bruttoskat, fratrukket de fradrag og fradrag, der er omhandlet i kapitel II, III og IV i afsnit VI, afsnit VI, i lov nr. 43/1995 af 27. december 1995 om selskabsskat, i den skat, der skal betales, med fradrag af de fradrag og fradrag, der er fastsat i artikel 18. De beløb, der svarer til den skatteperiode, der ikke er fratrukket, kan anvendes i selvangivelserne for de skatteperioder, der udløber i de ti år, der følger umiddelbart efter og derefter. Hvis der i de to umiddelbart foregående afgiftsperioder er foretaget donationer, gaver eller bidrag med ret til fradrag til fordel for samme enhed for et beløb, der i hver af dem er lig med eller større end beløbet i den foregående afgiftsperiode, er den fradragsprocent, der finder anvendelse på fradragsgrundlaget til fordel for samme enhed, 40 %.

2. Grundlaget for dette fradrag må ikke overstige 10 % af beskatningsgrundlaget for skatteperioden. Beløb, der overstiger denne grænse, kan anvendes i de skatteperioder, der slutter i de ti år, der følger umiddelbart efter og derefter.